Кризис в производстве микросхем: откуда взялся дефицит чипов, остановивший всю экономику?

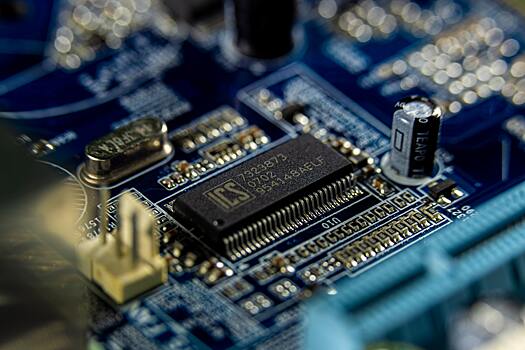

Что есть, что в микроэлектронике Микросхема, интегральная схема, чип (аббревиатура – ИС, ИМС, от англ. IC) – это не что иное, как обычная электронная схема в миниатюрном исполнении. Кристалл, искусственно сформированный на пластине или подложке, размещённый в корпусе или обходящийся без него. Полупроводники представляют собой материалы, способные в значительной степени изменять своё электрическое сопротивление при воздействии внешних условий. Этим и объясняется их востребованность в производстве микросхем (где полупроводники выступают в роли переключателей), содержащих в себе такие химические элементы как кремний (уже становящийся дефицитным) и германий, по всей видимости, приходящий на смену кремнию. Готовые микросхемы (чип – это всего лишь одно из их названий) – гибридные, интегральные, плёночные и смешанные, – в отношении которых в средствах массовой информации стал повсеместно употребляться термин «полупроводники», хотя это не совсем правильно, – находят широкое применение практически всюду, где функционирует какое-либо оборудование или аппаратура. Сферами их распространения являются: все отрасли промышленности, системы и средства связи и сигнализации, транспорт, сельское хозяйство, медицина, военное ведомство, бытовые нужды. Кто есть кто или ведущие мировые производители микросхем И вот в этой – столь необходимой для существования любого государства сфере, ведущие позиции удерживают 4 всемирно известные компании: Samsung. Intel. Taiwan Semiconductor Manufacturing Company (TSMC). GlobalFoundries. Есть, конечно же, и другие компании, но они значительно уступают лидерам, как по объёмам производства, так и по своему уровню технологий, отстающих от ведущей четвёрки на годы и даже – на десятилетия. Samsung и Intel осуществляют полный цикл: от разработки – до производства и реализации чипов. В то время как тайваньская компания TSMC, занимающая 54% мирового рынка, берёт на себя лишь выпуск полупроводниковой продукции, созданной сторонними разработчиками. Подобная интеграция позволяет экономить значительные средства, доходящие до десятков миллиардов долларов на создание нового оборудования, взамен морально устаревшего за несколько лет. Что происходит на мировом рынке микрочипов В таком, казалось бы, так хорошо налаженном хозяйстве недавно наступил сбой. Кризис микросхем, начало которого датируется 2020-м годом, затронул свыше 170 отраслей. О нём трубят все СМИ, предсказывая и прогнозируя ход дальнейших событий на основании заявлений руководителей ведущих мировых производителей и крупнейших специалистов. Особенно болезненно возникший дефицит сказался на автопроизводителях, выступающих в роли своеобразных «драйверов» нынешней экономики, по причине того, что процесс производства одного современного транспортного средства требует до 3 тысяч полупроводниковых изделий. Множество заводов таких автогигантов, как Ford, Fiat, Chrysler, Nissan, Suzuki, Volkswagen, Toyota или простаивают, или были вынуждены резко сворачивать производство. Потери чешского автопрома в текущем году уже достигли 8 млрд евро. Аналогичная ситуация наблюдается и в России, где существенно выросли цены на автомобили и наблюдается значительное падение спроса, дошедшее до 17% в августе 2021 года. Прогнозные убытки мировых автопроизводителей на данный год оцениваются в цифру, превышающую 110 млрд долларов. Что же послужило причиной столь драматической ситуации в области производства микросхем, вызвавшей значительный рост цен и перераспределение спроса на многие товары, напичканные ультрасовременной электроникой? Ситуация, когда крупным организациям поставляют чипы в течение 17 недель, а мелким – в течение года, что заставляет их в срочном порядке заниматься диверсификацией производства. Объективные и субъективные причины возникшего дефицита Аналитики, хотя и расходятся во мнениях, однако называют целый ряд факторов, среди которых можно выделить объективные и субъективные (специально созданные заинтересованными в таком положении лицами). Объективные причины Коронавирусная пандемия, приведшая к значительному увеличению спроса на компьютеры, бытовую технику, электронику, средства связи, оборудование для медицинских учреждений. Недостаток производственных мощностей, на который указывал такой авторитетный поставщик информации, как IHS Markit и международная консалтинговая компания, занимающаяся разработкой решений задач стратегического управления, McKinsey. Что и вызвало недостаток чипов во время пикового спроса в 2021 году. Положение усугубилось ещё и длительностью изготовления самих полупроводниковых микрочипов, требующих до 3 месяцев работы на каждую партию изделий. Сосредоточение абсолютного большинства производственных мощностей – порядка 87% в Тайване, Южной Корее и Китае, привело к неизбежному в таких случаях сбою логистических цепочек. Проблемы с транспортом, снизившим объёмы грузоперевозок и одновременно повысившим тарифы. Дефицит кремния, проявивший себя в глобальном масштабе. Напряжённость экономических взаимоотношений между Китаем и США, выразившаяся в принятии ряда санкций против таких компаний, как SMIG и Huawei, – мер, приведших к повышению спроса на 5-10%. Целый ряд форс-мажорных обстоятельств: Значительное понижение температуры в американском штате Техас, вызвавшее остановку заводов к началу 2021 года. Октябрьский пожар 2020-го года на фабрике AKM в японском городе Нобеока. Сильнейшее возгорание на производственных площадях японского Renesas весной текущего года. Малазийский локдаун, приведший к нарушению графика поставок 7% всего общемирового микроэлектронного оборудования. Тайваньская засуха, снизившая уровень водоснабжения самой TSMC. Всё это привело к тому, что спрос на полупроводниковую микроэлектронику вырос на 10-30% (анализ, представленный TrendForce), вызвав соответствующее повышение цен у 30 ведущих производителей. Субъективные причины Безусловно, все вышеназванные проблемы имели место, но только ли они виноваты в создании кризиса? Нельзя исключать возможность использования ситуации в своих целях, заинтересованными в получении сверхвысоких прибылей, лицами. И вот доказательства: Перераспределение квот между автопроизводителями и производителями электроники. Первые, вследствие коронавируса и последовавшей затем изоляции уступили свои позиции вторым, воспользовавшимся ситуацией в своих целях. Ведь спрос на компьютерную и бытовую технику вырос, а на автомашины и промышленное оборудование – упал. Несмотря на прошедший год, положение дел в микроэлектронной отрасли так и не восстановилось, хотя все объективные предпосылки для этого имеются. Финансы, разработчики, производители, резко возросшая потребность – налицо. Свет на возникшую ситуацию пролил сам Марк Лю – глава TSMC, компании, поставляющей микрочипы Apple, Intel, Quaicomm, AMD и целому ряду других покупателей. В своём заявлении он отметил, что никакого дефицита нет; автопроизводители получают полупроводниковую микроэлектронику в полном объёме. Председатель правления также намекнул на посредников, искусственно усугубляющих дефицит, сдерживая поставки путём аккумуляции продукции на складах. Так это, или – нет, сказать достаточно трудно. Но сбрасывать подобную версию со счетов не стоит, как и желание США сделать всё необходимое для организации производства микропроцессоров в Европе и Америке. Прогнозы ведущих экспертов и пути выхода из кризиса Возникший в связи с этим вопрос: когда рынок микрочипов стабилизируется? – находит множество ответов в устах самых высокопоставленных руководителей и профессионалов: Вице-президент Bosch China Цзян Цзянь утверждает, что тренд на дефицит полупроводниковой микроэлектроники сохранит свою негативную динамику и в 2022 году. В качестве доказательств он приводит тот факт, что в июле потребности покупателей микропроцессоров были удовлетворены лишь на 20%. Августовские показатели были чуть лучше, но до насыщения рынка ещё далеко. В самой группе компаний Bosch бытует мнение, что к следующему годы неудовлетворённый спрос уменьшится, по меньшей мере, в 5 раз. Известнейший американский предприниматель Илон Маск высказал мнение, что проблема найдёт своё решение в 2022 году. Глава Cisco Чак Робинс в апреле текущего года в качестве времени окончания нехватки микросхем называл осень 2021 года. Это самый оптимистичный из всех имеющихся прогнозов (и он явно не сбудется – уже прошла половина осени, а дефицит сохраняется). В Nvidia и TSMC предполагают, что кризис продлится ещё как минимум год. Руководитель Intel Пэт Гелсинджер считает, что раньше 2023 года ситуация не улучшиться. Его поддерживают Жан-Мак Шери, руководящий STMicroelectronics и Гленн О’Донелл – вице-президент Forrester. В качестве путей выхода из создавшегося дефицита микроэлектроники предлагают следующие шаги: Расширение локального производства в США, на что уже одобрено выделение 52 млрд долларов. Формирование в рамках Евросоюза сотрудничества между частными и государственными структурами, предназначенного для выпуска полупроводниковых микросхем. Строительство нового завода китайской компании SMIC, финансируемое за счёт госбюджета. Значительное увеличение объёмов производства мировых лидеров в области изготовления микрочипов Intel, Samsung, TSMC, требующее 150 млрд долларов инвестиций. У России тоже есть шансы упрочить позиции и занять существенную нишу на рынке микропроцессоров в области экстремальной электроники, изготовления чипов для нужд промышленности и системных инфраструктур. Хотя это потребует многомиллиардных долларовых инвестиций и широкомасштабной государственной поддержки. Впрочем, последняя, как раз и может быть оказана в рамках недавно принятой государством «Стратегии развития электронной промышленности Российской Федерации на период до 2030 года».