Рейтинг российских автокредитных банков по итогам первого полугодия 2019 года

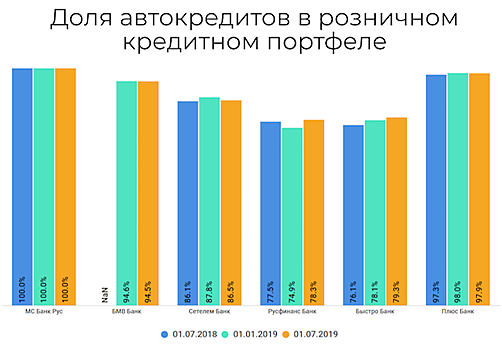

В материале рассмотрены автокредитные портфели банков, уровень просроченной задолженности по ним, объем и количество выдач физическим лицам по видам и типам транспорта, регионам кредитования. Также мы проанализировали величину первоначального взноса, срок кредита, средние процентные ставки и выделили наиболее популярные «кредитные» марки машин. Анкеты для участия были разосланы топ-100 банков по объему розничного кредитного портфеля, а также предыдущим участникам рейтинга. Всего в данном рейтинге приняли участие 22 банка и две банковские группы. С полной версией рейтинга можно ознакомиться здесь. В 2019 году отечественный рынок автокредитования продолжил свой рост, однако полугодовые темпы наращивания банками-участниками своих портфелей нельзя назвать существенными: за период с января по июнь их совокупный прирост составил 3,5%, в то время как за аналогичный период 2018 года он был равен 7%, а за период с июля по декабрь 2018 года составлял 17,6%. Это является отражением общерыночного замедления динамики развития потребительского кредитования в РФ. Заметим при этом, что в годовом выражении (за период с 1 июля 2018 года по 1 июля 2019 года) совокупный портфель банков-участников вырос более чем на 50%, в то время как его прирост за период с 1 июля 2017 года по 1 июля 2018 года составлял только 30%. По итогам первых шести месяцев 2019 года первое место по объему портфеля автокредитов вернула себе группа Сбербанка России (включает Сбербанк России и Сетелем Банк) с совокупным портфелем в размере 111,5 млрд рублей. По итогам второго полугодия 2018 года первенство было у банка ВТБ, который в текущем рейтинге занял вторую позицию с портфелем в 110,8 млрд рублей. Третьей, как и в предыдущем рейтинге, стала группа Societe Generale в России (включает Русфинанс Банк и Росбанк), совокупный размер портфеля автокредитов которой составил на 1 июля 2019 года 108,4 млрд рублей. Состав наиболее «заавтокредитованных» банков от рейтинга к рейтингу не меняется: в их число по-прежнему входят Сетелем Банк, Русфинанс Банк, БМВ Банк, МС Банк Рус, Плюс Банк и БыстроБанк. Наименьшая же доля автокредитов в розничном кредитном портфеле отмечается у банков «Центр-Инвест», «Ак Барс» и «Россия». Также в число игроков с низкой долей автокредитов в портфеле кредитов физических лиц входит Тинькофф Банк, однако это не помешало ему показать наиболее существенные на рынке темпы прироста портфеля как в полугодовом, так и в годовом выражении (2495% и 285% соответственно). Одной из ключевых причин такого успеха является разработка и внедрение банком с момента запуска в марте 2018 года данного направления ретейлового бизнеса собственной технологической платформы для работы с дилерами. Отечественный рынок автокредитования является высоко монополизированным и продолжает контролироваться пятью крупнейшими игроками: группой Сбербанка России, группой SG в России, банком ВТБ, ЮниКредит Банком и Совкомбанком. Совокупная рыночная доля иных участников рейтинга составляет менее 20%. Топ-10 банков по объему портфеля розничных автокредитов на 1 июля 2019 года Место в рейтинге Портфель автокредитов на 01.07.19, млрд рублей Доля в розничном кредитном портфеле на 01.07.19, % Портфель автокредитов на 01.01.19, млрд рублей Доля в розничном кредитном портфеле на 01.01.19, % Портфель автокредитов на 01.07.18, млрд рублей Доля в розничном кредитном портфеле на 01.07.18, % Динамика за полгода, % Динамика за год, % Группа Сбербанка России* 111,5 113,2 105,6 в том числе Сбербанк России -96,5 -97,2 в том числе Сетелем Банк 111,4 109,8 88,32 101,4 87,82 110,8 115,1 101,9 Группа SG в России** 108,4 в том числе Русфинанс Банк 104,3 78,31 74,86 77,47 в том числе Росбанк -39,2 -54,0 Совкомбанк 33,24 34,14 36,23 ЮниКредит Банк 32,07 35,62 Кредит Европа Банк 44,72 41,06 39,47 БМВ Банк 94,54 94,64 МС Банк Рус 100,00 100,00 100,00 Плюс Банк 97,89 97,98 97,33 БыстроБанк 17,09 79,26 78,09 76,13 --0,2 * С конца 2014 года заявки на автокредиты в группе Сбербанка принимает только Сетелем Банк. При этом портфель указан по группе Сбербанка, так как на балансе ПАО «Сбербанк России» содержится портфель автокредитов, выданных им до окончания перевода бизнеса автокредитования в «Сетелем». ** Летом 2015 года была завершена передача автокредитования в дилерском канале из Росбанка в Русфинанс Банк. Росбанк стал ключевым универсальным банком группы Societe Generale с фокусом на комплексном трансакционном обслуживании клиентов. Русфинанс Банк выступает центром автокредитования, взаимодействует с автопроизводителями и дилерами. В свою очередь Росбанк продолжает предлагать автокредиты в канале прямых продаж. Наименьший уровень просроченной задолженности по портфелю автокредитов ожидаемо показал РНКБ, являющийся лидером по данному показателю на протяжении ряда наших предыдущих рейтингов. Также в числе «отличников» Тинькофф Банк, БМВ Банк, Примсоцбанк и Энергобанк — доля их просрочки не превышает 1%. Наибольшее значение по этому параметру среди всех участников рейтинга, как и рейтингом ранее, показали банк «Ак Барс» (88,7%) и Росбанк (92,37%). Средний показатель просрочки по банкам-участникам по итогам прошедшего полугодия составил 17,23%, увеличившись за шесть месяцев на 0,33%. Однако, так как ряд игроков не раскрыли свои данные по этому показателю, реальная цифра может быть иной. Банки с наименьшей долей просроченной задолженности в портфеле розничных автокредитов на 1 июля 2019 года Место Доля просроченной задолженности в портфеле автокредитов на 01.07.19, % Объем просроченной задолженности по портфелю автокредитов физлицам на 01.07.19, млн рублей Доля просроченной задолженности в портфеле автокредитов на 01.01.19, % Объем просроченной задолженности по портфелю автокредитов физлицам на 01.01.19, млн рублей Доля просроченной задолженности в портфеле автокредитов на 01.07.18, % Объем просроченной задолженности по портфелю автокредитов физлицам на 01.07.18, млн рублей БМВ Банк Тинькофф Банк Примсоцбанк Энергобанк МС Банк Рус 269,4 Банк «Санкт-Петербург» «Центр-Инвест» Локо-Банк 579,3 534,4 812,8 Челябинвестбанк За шесть месяцев 2019 года банки-респонденты совокупно выдали 274 тыс. кредитов на сумму более 247 млрд рублей. При этом средний процент одобрения поданных заявок в банках-участниках повысился до уровня годичной давности и составил 32% (по результатам второго полугодия был равен 12%). Впервые за последние два года лидером по объему и количеству предоставленных кредитов стал Русфинанс Банк, который смог обогнать по данным показателям Сетелем Банк и ВТБ. Данные о количестве предоставленных кредитов последним нам в данном рейтинге предоставлены не были, и третью позицию по этому показателю занял Совкомбанк. Также впервые в десятку крупнейших автобанков по данным параметрам вошел Тинькофф Банк: он занимает девятую строчку по объему выданных кредитов и шестую — по их количеству. Учитывая, что в настоящее время многие банки, не имеющие в своей продуктовой линейке автокредитов, проявляют интерес к развитию беззалогового автокредитования без каско, можно ожидать, что в среднесрочной перспективе состав крупнейших автокредитных банков может измениться. Топ-10 банков по объему автокредитов, предоставленных в первом полугодии 2019 года Место в рейтинге Объем автокредитов, предоставленных в первом полугодии 2019 года, млрд рублей Русфинанс Банк Сетелем Банк Совкомбанк ЮниКредит Банк Кредит Европа Банк МС Банк Рус БМВ Банк Тинькофф Банк БыстроБанк Топ-10 банков по количеству автокредитов, предоставленных в первом полугодии 2019 года Место в рейтинге Количество автокредитов, предоставленных в первом полугодии 2019 года, тыс. шт. Русфинанс Банк Сетелем Банк Совкомбанк Кредит Европа Банк ЮниКредит Банк Тинькофф Банк 14,09 МС Банк Рус БыстроБанк Плюс Банк Балтинвестбанк Динамику развития рынка продолжает задавать кредитование новых автомобилей (более 80% от общей выдачи). Кредиты на эту цель предоставляют все участники нашего рейтинга, однако часть из них фокусируется преимущественно на подержанном транспорте. В их числе Тинькофф Банк, Плюс Банк и Примсоцбанк. Не кредитует б/у автомобили только банк «Россия». Средняя ставка на покупку новых машин среди опрошенных нами банков составила 13,31% годовых (по итогам второго полугодия 2018 года — 13,26% годовых), а на приобретение б/у транспорта — 16,73% годовых (ранее — 15,07% годовых). Традиционно более 99% всех выдач приходится на легковой транспорт. Займы на коммерческие автомобили предоставляют Совкомбанк, Балтинвестбанк и Челябинвестбанк, а на мототранспорт — БМВ Банк и ВТБ. Самыми «кредитными» марками, на основании заполненных банками данных, по-прежнему являются BMW, Lada и Hyundai. Помимо них в топ-10 наиболее востребованных марок входят Kia, Nissan, Renault, Toyota, Volkswagen и Datsun и Mercedes-Benz. Преимущественная доля всех автозаймов традиционно приходится на Центральный и Приволжский федеральные округа, в то время как наименьшими показателями характеризуются Северо-Кавказский и Дальневосточный ФО. Самыми высокими ставками в первом полугодии 2019 года отличались Сибирский и Дальневосточный ФО, а наименьшая средняя ставка, согласно заполненным банками данным, характерна для Северо-Кавказского и Центрального ФО. Средняя сумма автокредита по итогам первых шести месяцев 2019 года снизилась с 779,1 тыс. до 772,6 тыс. рублей. Наибольший средний размер автокредита отмечается в Центральном и Северо-Кавказском ФО. Преимущественная часть всех предоставленных автозаймов по-прежнему выдается с первоначальным взносом от 20% до 50%, доля автокредитов со взносом менее 20% несущественна. Наибольшей популярностью, согласно полученным нами данным, пользуются автокредиты на 3—5 лет и более. В первом полугодии 2019 года более 80% всех автозаймов выдавалось без подтверждения дохода. Обусловлено это тем, что в целях сокращения времени на проведение сделки банки стараются максимально упростить процесс выдачи кредита, закладывая риски в повышенную ставку. По нашим расчетам, она составила 15,44% годовых, в то время как средняя ставка по автокредитам с полным пакетом документов равна 14,07% годовых. «Несмотря на то что правительство в очередной раз продлило срок действия госпрограммы, ее доля в общем объеме и количестве выдач продолжает оставаться невысокой: 5% и 9% по итогам первого полугодия 2019 года соответственно. Для сравнения: на 1 июля 2017 года доля автозаймов с госсубсидией в общем объеме автокредитов составляла 34,8%, в количестве — 40,4%, а на 1 июля 2018 года — 14,2% и 19,8% соответственно. На наш взгляд, без введения субсидирования кредитным организациям части процентных ставок — так, как это действовало в России ранее, — госпрограмма в ее текущем виде (предоставление 10-процентной скидки при покупке первого автомобиля и для семей с детьми) так и будет иметь низкий спрос. Согласно предоставленным участниками нашего рейтинга данным, средняя ставка по льготным автокредитам по итогам первого полугодия 2019 года составила 14,48% годовых, в то время как базовая средняя ставка равна 14,2% годовых. Возможно, правительству стоит задуматься не только об очередном выделении дополнительного бюджета на эту программу, но и о пересмотре механизма ее действия», — добавляет ведущий эксперт по кредитным продуктам Банки.ру Инна Солдатенкова. Рейтинг составлен 29 августа 2019 года. Инна СОЛДАТЕНКОВА, отдел анализа банковских услуг Банки.ру