Отступление варваров: что случилось с компанией-символом завоевания Америки финансистами Уолл-стрит

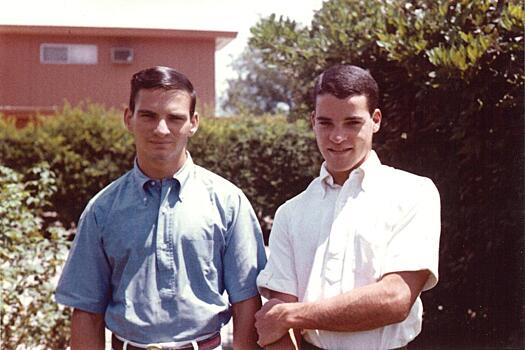

На протяжении большей части этого десятилетия сага о Gardner Denver, производителе промышленного оборудования из Милуоки, основанном в 1859 году, разворачивалась подобно очередному сиквелу к легендарному фильму Оливера Стоуна 1987 года «Уолл-стрит». Продажи масляных насосов и компрессоров упали, акции на Нью-Йоркской фондовой бирже просели, и в 2012 году предприимчивые финансисты, на этот раз в лице хедж-фонда, стали требовать перемен. В конце концов в менеджменте произошли перестановки и в 2013 году компанию купила гигантская нью-йоркская фирма, заплатившая около $3,9 млрд, включая $2,8 млрд новых долговых обязательств. Не хватало только Майкла Дугласа, который бы вещал, что жадность полезна. Но на пути к классическим разрушенным заводам, уволенным работникам и заложенным активам произошла странная вещь. Более $325 млн было вложено в модернизацию оборудования, повышение безопасности заводов и оптимизацию процессов. Новые инвестиции позволили компании выйти на рынки медицинского и экологического оборудования. Штат персонала из 6400 человек увеличился на 5%, выручка выросла на 15%, а операционный денежный поток подскочил на 54%. Когда почти два года спустя Gardner Denver вернулась на Нью-Йоркскую биржу, каждый сотрудник компании получил опцион на сумму, равную 40% базовой годовой зарплаты, в общей сложности на сумму $100 млн. «Если мы лучше работаем, значит, у компании лучше идут дела, а значит, цена акций растет, – говорит Джош Шелл, 29-летний линейный менеджер, который получил финансовое образование при поддержке Gardner Denver, чтобы мыслить как владелец. – Все выигрывают». У этого жизнеутверждающего сюжета оказалось два неожиданных режиссера: Генри Кравис и Джордж Робертс, миллиардеры и сооснователи KKR & Co. (по фамилиям трех основателей — Колберга, Крависа и Робертса — прим. Forbes), инвестиционного гиганта с активами, составляющими сейчас $200 млрд. «Нельзя купить компанию и выжать из нее все расходы. Это недолговечная бизнес-модель», – говорит 75-летний Кравис, сидя в своей личной переговорной в Нью-Йорке с видом на Центральный парк. «Если вы не вкладываете деньги в разработку новых продуктов, строительство новых заводов и поиск новых подходов к бизнесу в новых регионах, в конце концов вы погибнете, – добавляет 75-летний Робертс, его давний партнер. – Компании, владельцы и менеджеры которых заботятся о них, будут лидировать». «Варвары» меняются Теперь исследователи финансовой истории могут поднять челюсти с пола. Конечно, KKR популяризировала приобретения с использованием заемного капитала в 1970-х и 1980-х годах и стала символом завоевания корпоративной Америки финансистами Уолл-стрит. Навсегда заклейменные «варварами» после бестселлера, описавшего покупку табачно-пищевого концерна RJR Nabisco за $25 млрд, KKR подверглась допросу к Конгрессе за уклонение от уплаты налогов и агрессивное использование долговых обязательств, когда они поглощали RJR и других бывших корпоративных гигантов вроде Wometco Enterprises и Beatrice Foods. Тридцать лет спустя они воплощают собой фундаментальные перемены. Теперь KKR не закрытый клуб, а публичная корпорация. Половина ее инвестиций и большая часть переговорщиков расположены за границей, причем наибольший потенциал для роста предполагается в Азии. И вместо того, чтобы мучить менеджеров бесчисленных активов, Кравис и Робертс и есть менеджеры, ответственные в конечном счете за 114 компаний по всему миру, ежегодный объем выручки которых составляет $123 млрд, а численность сотрудников – 753 000 человек. В этом сиквеле роль загадочных и безнравственных финансовых инженеров играют хедж-фонды. С точки зрения KKR и ее конкурентов вроде Blackstone и Apollo Global, мы вступили в эпоху публичного капитала, где частный капитал играет на стороне добра. Эта реформа — порожденная необходимость. Только за последние пять лет в инвестиционные фонды поступило $3,7 трлн. Сегодня KKR ведет деятельность в другом масштабе, чем когда она приобретала RJR. Следующий фонд фирмы для приобретений в США должен достичь внушительных $20 млрд, в Азии – $15 млрд, а в Европе – $5 млрд. Фонды Apollo и Blackstone стремятся превысить $20 млрд. Комиссии растут наряду с активами – до $1,8 млрд в KKR в 2018 году и $3,1 млрд в Blackstone – но главный вопрос в том, как обогнать S&P 500 и оправдать их существование. Первые пять фондов выкупа KKR, созданные с 1976 по 1986 год, приносили прибыль, в 4-17 раз превышавшую вложения. Но сегодня инвестиционных фондов сотни. Более того, операционные маневры, которые фонды выкупа первыми начали использовать, теперь знакомы любому финансовому директору. С 2002 года ни один фонд выкупа KKR не приносил прибыль, которая была превышала вложения более, чем в 2,4 раза. Джордж Робертс об играх вокруг выкупов с использованием долговых обязательств теперь говорит: «В этом уже нет искусства. Важнее то, что вы собираетесь делать с компанией». Легендарный дуэт Как и многие легендарные дуэты, Кравис и Робертс представляют собой яркий контраст. Они двоюродные братья и лучшие друзья на протяжении вот уже 70 лет, причем у обоих отцы разбогатели на нефти. Они вместе учились в колледже Клермонт Мак-Кенна в Калифорнии. Они учились заключать сделки у одного ментора – третьего сооснователя KKR Джерома Колберга – и остаются деловыми партнерами вот уже 43 года, практически все это время работая в абсолютной гармонии, на расстоянии 2 930 миль: склонный к роскоши Кравис – в Нью-Йорке, сдержанный Робертс – в Сан-Франциско. Чтобы лично встретиться с Крависом в его обители на 57-й улице, посетителям нужно пройти через темный холл с мебелью из красного дерева к охраннику, который сидит за окошком, напоминающим кассу казино. После одобрения посетители проходят в другую зону ресепшна через внушительные двери, которые открываются на залитые светом пространства и величественную панорамы Центрального парка и гостиниц Plaza и Pierre. Проходя по длинному коридору, где еще больше красного дерева, вы видите переговорные и ряды зловещих масок от Уго Рондиноне. В конце находится личная переговорная Крависа, где сидит он: подтянутый, среднего роста, с пронизывающим взглядом голубых глаз и одетый в сшитый на заказ костюм с пурпурным галстуком. Идеальный торговец, в чью честь названы крылья музея Метрополитен, здание в Школе бизнеса Колумбийского университета и детская больница на горе Синай, Кравис, похоже, хорошо подготовился. «Мы всегда хотели инвестировать, действовать и думать как промышленники, – говорит он. – Не поздравляйте нас с покупкой компании. Любой дурак может купить компанию». В переговорной, заполненной табличками, увековечившими завоевания KKR, обрамленная цитата Макиавелли кажется наиболее уместной: «Враги инноватора – все те, кто процветал при старой системе, а сдержанные последователи – те, кто мог бы процветать при новой». Сравните это с владениями Робертса – двухэтажным зданием в Менло-Парке среди тюльпанов, лиловых наперстянок и поющих корольков. Фирма делит с венчурным фондом Sequoia Capital просторное лобби, украшенное серебряно-желатиновыми снимками работы Энсела Адамса. Найти вход в KKR нелегко, пока вы не заметите двери из красного дерева, но объекты искусства тут более изощренные и провокационные, хотя и не менее дорогие. Тут есть красные цветы и большое черно-белое изображение председателя Мао работы Энди Уорхола, литография Джаспера Джонса и лестница, расписанная диагональными синими линиями, от современного художника Терри Хаггерти. Робертс ведет Instagram-профиль своей собаки (@ScruffyRoberts) и бросает вызов глубокомысленным переговорщикам с Западного побережья светящейся синей табличкой: «Не плати больше $18 000». Благодаря Роберту дуэт и начал заниматься выкупом компаний. Учась на первом курсе Клермонта, тогда мужского колледжа, он стажировался в Bear Stearns в Нью-Йорке и занимался страховыми компаниями. По утрам он просматривал регуляторные документы, а днем искал себе дополнительную работу, чем привлек внимание Колберга, который тогда руководил подразделение корпоративных финансов фирмы. В 1960-е годы корпоративная Америка была переполнена конгломератами, созданными амбициозными предпринимателями вроде Гарольда Дженина из ITT. Колберг использовал новейшие финансовые техники, чтобы двигаться в другом направлении и помогал талантливым менеджерам подразделений выкупать нелюбимые компании у их измученных родителей. Кравис, выросший в Талсе, начал карьеру в закрытом Madison Fund в Нью-Йорке, который контролировал оператора железнодорожных перевозок Katy Industries и использовал сэкономленное на налогах для новых приобретений. Учась на курсе MBA в Колумбийском университете, он искал на юго-востоке нефтесервисные компании, которые можно было бы приобрести. Когда Робертс получил повышение в Bear, он посоветовал Кравису присмотреться к стратегии Колберга. В 1969 году все трое объединили силы, управляя небольшой группой в инвестиционном банке, причем Кравис находился в Нью-Йорке, а Робертс переехал в Калифорнию. После нескольких успешных сделок в 1976 году они начали собственный бизнес. Кравис и Робертс покупали крупные компании напрямую: Beatrice и Safeway в 1986 году, Owens-Illinois годом позднее, Duracell, Stop & Shop и RJR – на пике моды на долговое финансирование в 1980-х годах. Колберг не одобрил агрессивную модель и в 1987 году был вынужден уйти, а Кравис и Робертс, особенно последний, стали символом эры выкупов после публикации «Варваров у ворот». Как менялся KKR Трансформация KKR началась еще до финансового кризиса 2008 года, с одной из ее худших сделок при участии энергопроизводителя TXU из Техаса. Выкуп за $45 млрд был неоднозначным с самого начала из-за планов TXU по увеличению добычи угля. Когда Кравис и партнеры заключили сделку, они связались с Фондом защиты окружающей среды, инициативной группой, которая убедила McDonald’s перестать использовать полистироловые контейнеры. Кравис и Робертс были заинтересованы в связи между экологической эффективностью и прибылью. В течение года после закрытия сделки с TXU KKR и некоммерческая организация заключили соглашение о сотрудничестве — «зеленое портфолио», согласно которому KKR обещала тщательно следить за отходами, выбросами парниковых газов, потреблением воды и использованием токсичных материалов на ее фабриках. За пять лет усилия по сохранению ресурсов сэкономили портфельным компаниям KKR почти $1 млрд, что особенно заметно на примере розничной сети Dollar General, которая в одиночку сэкономила $775 млн – или 6 миллионов тонн отходов – и была одним из самых успешных приобретений эры кризиса, возвратив KKR ее вложения с мультипликатором 4,5. «Двадцать лет назад я не особенно верил в экологию, социальную ответственность и корпоративное управление. Я считал, что самое главное – это зарабатывать для компании деньги, и тогда все только выиграют, – говорит Кравис. – Я передумал». Приоритетной задачей для фирмы стала помощь компаниям из ее инвестиционного портфеля. С этой целью она расширила внутреннее консалтинговое подразделение, KKR Capstone, в которое сейчас 66 консультантов помогают компаниям разрабатывать планы по развитию, приобретениям и сокращению издержек. Для выявления рисков KKR поручила командам специалистов изучать глобальные макроэкономические тренды, технологические новшества и политические изменения. В 2010 году уроженец Чикаго по имени Пит Ставрос стал руководителем подразделения выкупов в промышленности. 44-летний Ставрос верил, что продуктивность и рентабельность вырастут, если дать акции рабочим с почасовой оплатой на конвейерах, водителям грузовиков и другим рядовым сотрудникам. Во время учебы в Гарвардской школе бизнеса Ставрос посвятил свою диссертацию исследованию преимуществ опционов для сотрудников. Он воплотил свою идею в KKR, раздав более чем 20 000 работников акции на $500 млн в рамках восьми сделок, проведенных его группой. Gardner Denver – яркий пример. Акции компании выросли на 75% после IPO в мае 2017 года. Когда команда Ставроса заключила сделку по слиянию Gardner Denver с более крупным конкурентом, работники новой объединенной компании получили акции еще на $150 млн. В общей сложности, $4 млрд акционерного капитала, которые Ставрос и его команда инвестировали в восемь с промышленными компаниями, включая Capsugel, Capital Safety и CHI Overhead Doors, сейчас стоят более $12 млрд. «Это другой способ ведения дел. Нужно хотеть общаться с людьми иначе, – говорит Ставрос. – Обращаться с ними как с деловыми партнерами». Мало случаев подтверждают мнение Ставроса лучше, чем опыт KKR с Toys «R» Us. Приобретенная за $6,6 млрд в 2005 году, розничная сеть в 2017 году подала заявление о банкротстве, а в 2018 году закрыла магазины в США. Вместо того, чтобы зализать раны и уйти, как KKR могла бы поступить 30 лет назад, фирма и ее партнеры по сделке вложили $20 млн в фонд выходных пособий для бывших сотрудников. «Клиенты хотят инвестировать в те фирмы, которые, по их мнению, делают мир лучше, а не в те, которые разрушают планету или вредят работникам», – говорит Мэйсон Морфит, директор по инвестициям хедж-фонда ValueAct Capital, крупнейшего внешнего акционера KKR. Сумма, вложенная в фонд выходных пособий Toys «R» Us, не имела значения для партнеров KKR, а вот тот факт, что на этом настояли крупные инвесторы пенсионных средств, — имел. Трансформация KKR состоит не только в том, чтобы делать добрые дела. Взять, к примеру, приход фирмы на кредитный рынок. Пятнадцать лет назад KKR недоставало операций с фиксированным доходом, которые бы позволили бы ей одалживать средства компаниям для реструктуризаций и приобретений. Сейчас активы кредитного бизнеса фирмы составляют $66 млрд. В 2018 году KKR заработала около $400 млн на кредитном менеджменте и комиссиях со сделок. Создание андеррайтингового подразделения тоже оказалось отличным источником дохода. Оно организовало 204 предложения акций и облигаций в 2018 году и принесло компании $631 млн комиссий. В 2018 году выручка KKR выросла на 19% до $1,8 млрд. Из них более $1 млрд — «комиссии со сделок и плата за мониторинг», которые фирмы заработала в том числе на консультациях компаний из своего портфеля. Подготовили смену Среди старых инвестиционных гигантов KKR первой официально решила вопрос с преемственностью, назвав 46-летнего Скотта Наттела и 47-летнего Джозефа Бэя со-президентами и выдав каждому опционы на $121 млн в 2017 году. Наттел хорошо известен акционерам и способствует продвижению KKR на рынках заемных средств и капитала. Бэй руководит ключевым глобальным бизнесом фирмы, в том числе развитием в Азии, а также на рынках недвижимости и инфраструктуры. Сейчас в Азии KKR представлена восемью офисами и $20 млрд активов. «Если взглянуть на сложность нашей деятельности и наших операций по всему миру, понятно, что нужны двое», – говорит Робертс. Щедрые опционы, выделенные Бэю и Наттелу, вызвали недовольство внутри фирмы, тем более, что показатели акций KKR, как и других инвестиционных фирм, оставляют желать лучшего. За последние годы ее ежегодный возврат от инвестиций составлял в среднем 5%, что ниже ежегодного показателя S&P 500 в 12%. Некоторые из новых предприятий уже столкнулись с трудностями. В 2012 году KKR сделала ставку на хедж-фонды, купив Prisma Capital с активами в $8 млрд, однако его показатели быстро ухудшились. Фонд природных ресурсов с активами в $884 млн, открытый в 2010 году, потерял большую часть капитала. С 2012 по 2014 год KKR привлекла более $5 млрд в специальные фонды, которые приносили ежегодный возврат от инвестиций в размере 3% или ниже. На протяжении большей части 1980-х годов все переговорщики KKR могли уместиться в одной комнате. «Если вспомнить историю фирмы, она по сути началась с трех парней и метлы – Джерри, Джорджа и меня», – говорит Кравис. К 1996 году, когда наследники KKR, Наттал и и Бэй, присоединились к фирме, в ней работали около двадцати сотрудников, занимающихся инвестициями. Сейчас их 447, и две трети из 1300 сотрудников фирмы не занимаются инвестициями, решая вместо этого административные, юридические и налоговые вопросы. Несмотря на все перемены в KKR, Кравис и Робертс не снижают темп. В особенности их занимают перспективы в Азии. Под руководством Бэя, родившегося в Корее, и Наттала, родившегося в Новой Зеландии, KKR создает в этом регионе новые предприятия. По словам Крависа, Япония переполнена дешевыми конгломератами, полными неэффективных активов. Он вспоминает, как спросил генерального директора одной из крупнейших торговых фирм Японии, сколько дочерних компаний ей принадлежало. Японский топ-менеджер ответил: 2000. Когда Кравис спросил, сколько из них имели ключевое значение, ответ был тем же: 2000. В апреле KKR собрала 75 партнеров на ежегодную встречу в Токио. «Я бываю в Японии с 1978 года. Я всегда видел свет в конце туннеля. А теперь это стало правдой», – говорит Кравис с озорным блеском в глазах. Робертс добавляет: «Сегодняшняя Япония напоминает мне 1960-е и 1970-е годы в США». Но в этот раз хорошим парням из KKR придется удержаться от желания крушить и ломать, а вместо этого попытаться покупать и строить.