Держите мои доллары

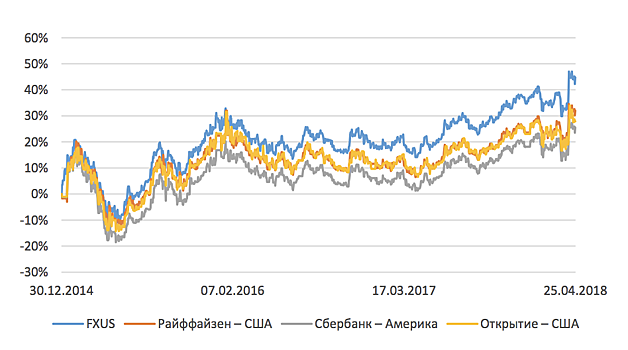

Для инвестора важно достижение финансовых целей. Если цель долгосрочная (скажем, сформировать капитал, достаточный для выхода на пенсию), то не обойтись без вложения в акции. И не только российские. Вкладываем в рынок акций, а не в отдельные акции Для защиты вложений от обесценения рубля инвестору не обойтись без акций иностранных компаний. События начала апреля 2018 года стали живым напоминанием о важности международной диверсификации: одновременно снизились цены акций и облигаций российских компаний и курс рубля. На какой зарубежный рынок стоит обратить внимание? США — экономика № 1 в мире (четверть глобального ВВП), крупнейший фондовый рынок (51% капитализации мирового рынка акций), так что это хорошая отправная точка. Разумеется, это не значит, что в портфеле должны быть только американские акции. Часто инвестору необходима более широкая глобальная диверсификация: так можно добиться большей доходности и снизить риск. По данным Vanguard, ожидаемая годовая доходность глобального портфеля акций на десятилетнем горизонте — 5%. И все же США хороший пример, чтобы поговорить об «упаковке», инструментах, с помощью которых можно инвестировать. Тем более что многие финансисты, включая Уоррена Баффета, считают, что вложения в США — это отчасти замена вложений в глобальные акции, поскольку крупнейшие американские компании, от Apple и Facebook до Coca-Cola, извлекают доход по всему миру. Продуктовый виджет Как эффективно «дотянуться» до американского рынка акций из России? Прежде всего, инструмент должен точно отслеживать «поведение» индекса крупнейших компаний США. Вложения в отдельные компании несут в себе слишком высокие риски. Не верите? Спросите тысячи сотрудников General Electric, которые массово инвестировали пенсионные накопления в акции «родной» компании-работодателя. С 2000 года капитализация компании упала на 460 млрд долларов (за последний год — на 140 млрд долларов), и теперь многие сотрудники GE просто не могут перестать работать и выйти на заслуженную пенсию — недостаточно средств на пенсионном счете. Продуманный финансовый план (да, это и правда важно) требует снижения рисков за счет диверсификации. Наиболее эффективный способ диверсификации — вложиться в весь рынок целиком. В этом случае вы не зависите от действий менеджмента отдельной корпорации или банка — ваши вложения распределены пропорционально размеру компании-эмитента. «Не ищите иголку в стоге сена. Просто купите этот стог целиком», — говорил Джек Богл, основатель Vanguard, который впервые предложил частным клиентам индексное инвестирование еще в 1975 году. Индексное инвестирование зарекомендовало себя как выигрышная стратегия: в США только 8% управляющих смогли обыграть индекс крупных компаний на 15-летнем горизонте, причем предсказать, кто из них станет вновь счастливчиком, невозможно. Паевой или биржевой? Итак, нам нужен индексный инструмент вложений в рынок США (кстати, он показал доходность +21,8% в 2017 году в долларах), но какой? Если прийти в банк и задать этот вопрос грамотному консультанту, можно получить два рабочих варианта: вложиться в паевой инвестиционный фонд (ПИФ) или биржевой фонд (exchange traded fund, ETF). Давайте сравним две эти опции. Приобрести и тот и другой инструмент несложно. Для покупки акций ETF понадобится брокерский счет (открывается в банке или брокерской компании, в том числе онлайн на смартфоне). Приобрести паи ПИФа можно, подав заявку банку или брокеру, который выступит в роли агента управляющей компании ПИФа (и возьмет за это плату в виде надбавки до 1,5%). Давайте сравним имеющиеся альтернативы. В первую очередь нас интересуют объект вложений, комиссии и качество управления. В сравнении участвует единственный ETF, доступный российскому неквалифицированному инвестору, с кратким названием FXUS (полное название FinEx MSCI USA UCITS ETF) и крупнейшие ПИФы на акции США российских управляющих компаний. Во что инвестируем? ETF вкладывает напрямую в акции 631 крупнейшей компании США, входящей в индекс MSCI USA. Это около 85% капитализации фондового рынка США. Общая капитализация компаний, входящих в индекс, — 23,6 трлн долларов. Число бумаг и состав индекса могут незначительно меняться в ходе квартальных перебалансировок. Общая комиссия фонда — 0,9% годовых. Управляющий ПИФ, как правило, не инвестирует напрямую в широкий портфель акций, предпочитая концентрироваться на вложениях в ETF на рынок акций США. До недавнего времени иные варианты вложений были для УК ПИФ недоступны, и, кроме вложений в ETF, у управляющего просто не было выбора. В связи с изменениями в законодательстве такие возможности появились. Но пользуются ими управляющие неактивно, сохраняя основную долю вложений в ETF. Это неудивительно — управляющему тоже удобно пользоваться этим инструментом. Итак, для простоты можно считать, что ПИФ — это «упаковка» ETF, инвестирующего в американские акции. Чаще всего это либо iShares S&P 100 ETF, либо SPDR S&P 500 ETF Trust. Первый — фонд на mega caps — подлинных гигантов американской экономики. Второй — самый традиционный вариант вложений в рынок США. Можно назвать его «самым очевидным ответом», ведь это и самый старый ETF (с него началась индустрия ETF в США в 1993 году), и самый крупный — 251,4 млрд долларов. Комиссии — один из важнейших факторов долгосрочной доходности вложений. Это то, что разъедает доходность. «В инвестициях ты получаешь то, за что НЕ ПЛАТИШЬ», — говорил все тот же Джек Богл. И Vanguard, и Morningstar независимо показали, что издержки инвестора важнее бренда, опыта управляющего или прошлых успехов. В таблице приведены издержки, с которыми столкнется инвестор в ПИФы США. Название Скидка* Надбавка Суммарная годовая комиссия** ОПИФ РФИ «Райффайзен-США» ОПИФ РФИ «Сбербанк — Америка» ОПИФ РФИ «Открытие — США» Источник: данные сайтов управляющих компаний ПИФов * Скидка указана при условии инвестирования менее двух лет, сумма — до 1 млн рублей. ** Суммарная комиссия включает вознаграждение УК, депозитария, аудитора и не включает прочие расходы, указана в % годовых. Объективный анализ показывает, что по важнейшим критериям ETF опережает ОПИФ УК «Райффайзен Капитал» — у ETF меньше издержки и, соответственно, доходность выше. Сравнительная доходность ПИФов, инвестирующих в акции США Дополнительное преимущество инвестирования в эти инструменты — возможность вкладываться в «домашней» юрисдикции, поручив функцию налогового агента брокеру в случае ETF и УК в случае ПИФа. На оба инструмента распространяется льгота по долгосрочному владению, а ETF еще и популярный инструмент вложений через индивидуальные налоговые счета (ИИС), позволяющие получить налоговый вычет или на взнос, или на доход. Квалифицированные инвесторы могут обратиться к брокеру для приобретения биржевых инвестиционных фондов на зарубежных площадках. Однако в этом случае отсутствие налоговых льгот не позволит повысить эффективность вложений. Небольшое исследование, проведенное FinEx, показало, что с учетом «эффекта ИИС» доходность при вложении в FXUS была бы выше, чем при вложении в SPY — самый крупный ETF на рынке акций США. Владимир КРЕЙНДЕЛЬ, исполнительный директор УК «ФинЭкс Плюс», для Banki.ru