Не кредитом единым: дополнительные источники финансирования для малого бизнеса

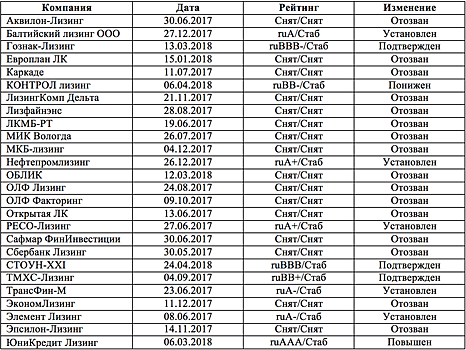

В своей деятельности каждый предприниматель рано или поздно сталкивается с необходимостью привлечения заемных ресурсов для финансирования своей деятельности. Если с банковскими кредитами все более-менее ясно, то другие виды привлечения инвестиций для открытия или развития бизнеса зачастую оказываются за кадром, что не позволяет бизнесмену принять взвешенное решение. Мы рассмотрим альтернативные источники финансирования, а также такой важный инструмент для тех, кто решил заняться бизнесом, как франчайзинг. Лизинг Лизинг — одна из форм финансирования приобретения имущества. Основное отличие лизинга от банковского кредита заключается в том, что объектом договора выступают не заемные средства, а имущество, передаваемое лизингодателем (как правило, это специализированные лизинговые компании) предпринимателю на условиях долгосрочной аренды с правом последующего выкупа. Схема лизинга проста. Предприниматель обращается в лизинговую компанию с просьбой предоставить ему в лизинг оборудование. В настоящее время самым популярным объектом этого бизнеса является автотранспорт. Далее, между лизинговой компанией и предпринимателем заключается договор финансового лизинга. Срок действия, как правило, равен сроку полезного использования имущества, передаваемого по договору. По истечении договора объект лизинга может перейти в собственность предпринимателю без дополнительной оплаты. Если имущество требуется временно, то может быть заключен договор оперативного лизинга. В этом случае имущество остается на балансе лизинговой компании и возвращается по истечении установленного в договоре срока. Как правило, за лизингом могут обратиться компании, зарегистрированные не менее шести месяцев. Предоставление лизинга стартапам возможно только при государственной поддержке. Основные показатели сделки: сумма договора – от 200 тыс. рублей до 90% от стоимости имущества, максимальный срок – 5 лет, авансовый платеж – 10-30%, удорожание в год – 4,5%-16% (под удорожанием понимаются все расходы лизингополучателя, которые он несет в процессе получения имущества в лизинг: это лизинговые платежи, страховка, налоги и т.п.). Плюсы: не требуется дополнительный залог, ускоренная амортизация объекта лизинга (снижение налога на имущество), вычет НДС, включенного в лизинговый платеж. Минусы: требуется внесение первоначального взноса, есть ограничения по минимальной сумме, небольшой срок договора. В настоящее время в России существует порядка 100 лизинговых компаний. Не все лизинговые компании работают с объемами, которые требуются малому и микро бизнесу, но часть из них все же заключает сделки в этом сегменте: Газпромбанк Лизинг, Лизинговая компания «Дельта», ИКБ Лизинг, МКБ-лизинг, МСП Лизинг и другие. Рейтинг кредитоспособности лизинговых компаний на апрель 2018 года по версии агентства Эксперт РА ruAAA — наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости ruA — умеренно высокий уровень кредитоспособности ruBBB — умеренный уровень кредитоспособности ruBB — умеренно низкий уровень кредитоспособности Микрозайм Для быстрого получения небольшой суммы заемных средств предприниматель, в том числе начинающий, может воспользоваться услугами микрофинансовых организаций (МФО). Однако предпринимателю постоянно надо помнить, что эти быстрые деньги очень дорогие. Если кредит в банке предлагается под 9-25% годовых, то микрофинансовые займы обойдутся заемщику от 3-11% в месяц, что на самом деле означает 36-132% годовых. Надо учитывать, что этими деньгами рекомендуется пользоваться только в качестве краткосрочного средства восстановления платежеспособности, но никак не для долгосрочных вложений в бизнес. Такой заем можно взять, когда есть твердая уверенность, что он будет погашен в ближайшие дни. Если предприниматель решает привлечь микрозайм, необходимо четко определить следующие условия: минимальная сумма, минимальный срок, сумма, которую придется уплатить МФО за пользование заемными средствами, возможность пролонгации и досрочного погашения. Как правило, для получения займа достаточно обратиться на сайт МФО и предоставить фотографию паспорта. В случае положительного решения денежные средства будут зачислены на указанный заемщиком счет. Некоторые МФО специализируются на выдаче микрозаймов именно предпринимателям. Эти займы, как правило, отличаются большей суммой и меньшей ставкой. При этом, взяв заем в размере 3 млн рублей, предприниматель вынужден будет заплатить за месяц порядка 100 тыс. рублей. Как следствие, предприниматель должен оценивать возможности своего бизнеса: готов ли он справляться с такой финансовой нагрузкой. По состоянию на февраль 2018 года в реестр МФО, финансирующих предпринимателей, входило 215 организаций. Вот некоторые из них: Бизнес Аванс, СимплФинанс, Капитоль Кредит. Основные показатели сделки: максимальная сумма – 3 млн рублей (в настоящее время рассматривается вопрос о ее увеличении до 5 млн на законодательном уровне), максимальный срок – 1 год, ставка – 3-11% в месяц, что соответствует 36-132% годовых (как правило, на сайтах МФО указаны ежедневные или ежемесячные ставки), может потребоваться залог автотранспорта или поручительство. Плюсы: оперативность принятия решения, небольшой пакет документов Минусы: высокая ставка Рейтинг кредитной надежности микрофинансовых организаций на март 2018 года, по версии Эксперт РА (по убыванию рейтинга) Краудфандинг Само это понятие происходит от английского «crowd funding» (дословно- «финансирование толпы»). Это один из способов финансирования проектов без привлечения финансово-кредитных структур. Речь идет о добровольном финансировании физическими лицами (спонсорами) предпринимателя (фаундера) с перспективой последующего получения материальной или нематериальной выгоды. Например, с возможностью в будущем приобрести планируемый к выпуску товар со скидкой. Предприниматель, обращающийся за помощью в сборе средств, должен представить бизнес-план с указанием конечной цели. Также должны быть четко указаны бонусы для финансирующих проект спонсоров. В настоящее время для объединения предпринимателей и спонсоров созданы краудфандинговые площадки. В России самые известные краудфандинговые площадки Planeta.ru и Boomstarter.ru. Предприниматель публикует описание проекта, требуемую сумму и сроки сбора средств. За возможность публиковать информацию о проекте для привлечения средств среди лояльной аудитории предприниматель уплачивает площадке определенную комиссию — как правило, 3,5-15% от собранной суммы. При этом при низкой комиссии взимается вступительный взнос 5 тыс. рублей. Предпринимателю, решившему начать свой бизнес с франчайзинга, не надо будет тратить время и денежные средства на выведение торговой марки на рынок, а также на разработку внутренних стандартов качества товаров, работ или услуг. Это позволит существенно снизить первоначальные расходы на проект. Сейчас на российском рынке множество известных российских и международных компаний, которые предлагают свою франшизу, например «Макдоналдс», «Инвитро», «Subway», «Перекресток», «Мясницкий ряд» и другие. Стоимость франшизы очень сильно зависит от известности сети и вида ее деятельности, для примера условия по франшизе сети общественного питания «Subway» следующие: первоначальные вложения — 4-6 млн рублей, паушальный взнос (стоимость вступления в сеть) – 7 500 долларов США, роялти (регулярные, обычно ежемесячные, платежи) – 8% от оборота, также необходимо закладывать расходы на маркетинг в размере 3,5% от оборота. Приобретение франшиза курьерской службы экспресс-доставки СДЕК подразумевает первоначальные инвестиции от 350 тыс. рублей, паушальный взнос 200 тыс. рублей, роялти (с седьмого месяца) — 10%. Основные показатели сделки: первоначальные инвестиции – до 4 млн рублей в зависимости от типа бизнеса, паушальный взнос – от 200 тыс. рублей, роялти – от 3% ежемесячно (средние данные получены по результатам мониторинга рынка). Плюсы: нет расходов на разработку стандартов и выведение торговой марки на рынок. Минусы: требуются первоначальные инвестиции, четкое выполнение требований к организации бизнеса. Рейтинг наиболее востребованных франшиз за 2017 год (по версии РБК): Ирина САФРОНОВА, отдел анализа банковских услуг Банки.ру