ФРС не раскрыла ключевую деталь плана по балансу

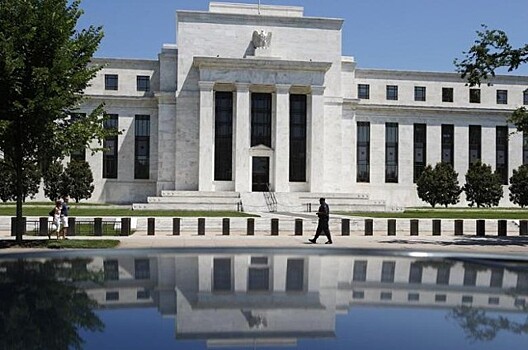

Глава ФРС Джанет Йеллен. EPA/MICHAEL REYNOLDS Москва, 25 июля - "Вести.Экономика". Федеральная резервная система (ФРС) США определила, как будет проходить предстоящее сокращение баланса в $4,5 трлн, но не уточнила одну ключевую деталь: что она будет делать с деньгами, которые она будет продолжать реинвестировать? Сокращение должно происходить медленно, и объемы реинвестирования поступлений от ценных бумаг с истекшим сроком погашения поначалу будут превышать объем облигаций, доходы от погашения которых уже не будут направляться на покупку новых бондов. Решение о том, как перераспределять эти денежные средства, будет иметь важные последствия для инвесторов: в зависимости от того, что выберет ФРС, могут возникнуть проблемы с ликвидностью в сегменте более долгосрочных казначейских бумаг. "В техническом плане это, по-видимому, последний нерешенный вопрос" по балансу, сказал главный стратег Bank of America Corp. по краткосрочным ставкам Марк Кабана. "Если ФРС внесет существенные изменения в свою политику реинвестирования, это окажет существенное влияние" на рынок, отметил он. График: Bloomberg Глава ФРС Джанет Йеллен и ее коллеги из Федерального комитета по открытым рынкам (FOMC), вероятно, обсудят этот вопрос в ходе начинающегося во вторник двухдневного заседания, по итогам которого, как ожидается, процентные ставки будут сохранены на прежнем уровне. Аналитики, опрошенные Bloomberg на прошлой неделе, ожидают, что FOMC подождет до сентября, чтобы объявить о начале сокращения баланса. Они оценили лишь в 13% вероятность того, что такое объявление будет сделано на этой неделе. ФРС предстоит обсудить, стоит ли реинвестировать больше средств в короткие ценные бумаги, чтобы быстрее нормализовать баланс как в плане размера, так и в плане дюрации, в результате чего регулятор сократит свое присутствие на рынке облигаций. Проблема, однако, заключается в том, что это также ограничит способность ФРС выступать в качестве механизма поддержки рынка, поскольку в ее арсенале не будет достаточного объема долгосрочных казначейских облигаций для предоставления в кредит в рамках операций на открытых рынках. По мнению Лу Крэндалла, главного экономиста Wrightson ICAP LLC, может возникнуть нехватка облигаций, в особенности 10-летних бондов. Когда трейдеры открывают короткие позиции по казначейским облигациям, рассчитывая на то, что их цена упадет и их можно будет позже откупить по более низкой цене, они, как правило, заимствуют данные бумаги у третьей стороны - на рынке РЕПО или у ФРС. Когда открыто много коротких позиций по определенным бумагам, и сокращается объем доступных бондов на рынке РЕПО или у ФРС, это может создать ситуацию, когда цены растут, поскольку эти бумаги становится труднее получить. В этом случае часто растет количество незавершенных сделок. График: Bloomberg Марк Кабана из Bank of America также считает, что может возникнуть нехватка, в частности, 10- и 30-летних облигаций, поскольку ФРС не будет обладать достаточным количеством бумаг, чтобы удовлетворить исключительно большой спрос на рынке. "В целом рыночная ликвидность может пострадать в некоторой степени", - предупредил он. Ежемесячные сокращения Представители ФРС заявили, что хотят начать сокращать вложения в казначейские облигации и ипотечные ценные бумаги в этом году, хотя они еще точно не определили дату начала сокращения. Объем ежемесячных сокращений вначале будет ограничен $6 млрд для Treasuries и $4 млрд для ипотечных облигаций, после чего он будет постепенно увеличен до $30 млрд для Treasuries и $20 для ипотечных бондов. Ссылки по теме ФРС не меняет своих планов на 2017 год ФРС оценит ужесточение монетарной политики в мире Низкая инфляция мешает ФРС США повысить ставку В этом году истекает срок погашения казначейских облигаций в портфеле ФРС примерно на $89,7 млрд, в 2018 году - на $425,6 млрд. Кабана ожидает, что центральный банк будет придерживаться своей текущей стратегии реинвестирования и не будет стремиться к дальнейшему сокращению срока погашения своих активов. Между тем, Крэнделл не уверен в том, какое решение примет ФРС. "С одной стороны, сохранение статус-кво всегда имеет определенную привлекательность, поскольку в этом случае шансов на неудачу меньше, - написал он в записке клиентам от 24 июля. - Однако в то же время мы подозреваем, что многие члены FOMC хотели бы вернуться к меньшему и более консервативному балансу".